Sidetrade, l’entreprise d’IA dédiée à l’Order-to-Cash, révèle aujourd’hui que les retards de paiement constituent un baromètre de la compétitivité sectorielle au sein des pays. Selon le Data Lake de Sidetrade, l’un des référentiels de données anonymisées les plus exhaustifs consacrés aux comportements de paiement sur l’ensemble du cycle Order-to-Cash, les retards de paiement représentent désormais 37% du cycle de paiement. Basées sur plus de 8 000 milliards de dollars de transactions BtoB, issues de plus de 42 millions d’entreprises acheteuses, l’analyse montre que les délais de paiement contractuels ne déterminent pas le moment auquel les entreprises sont payées. Ce qui compte, c’est la manière dont les factures sont gérées par les fournisseurs.

L’écart mondial des paiements BtoB

Dans un environnement macroéconomique volatil, les comportements de paiement en BtoB révèlent la recherche d’optimisation du besoin en fonds de roulement par les entreprises acheteuses, l’intensification des tensions commerciales entre fournisseurs et clients, ainsi que les risques de trésorerie qui en découlent.

L’analyse du Data Lake de Sidetrade montre que 37% des délais de paiement se situent désormais après la date d’échéance de la facture. Cette évolution introduit un biais dans les prévisions de cash-flow des fournisseurs et des enjeux significatifs dans la gestion du besoin en fonds de roulement.

La discipline régionale, et non les délais contractuels, détermine la rapidité des paiements

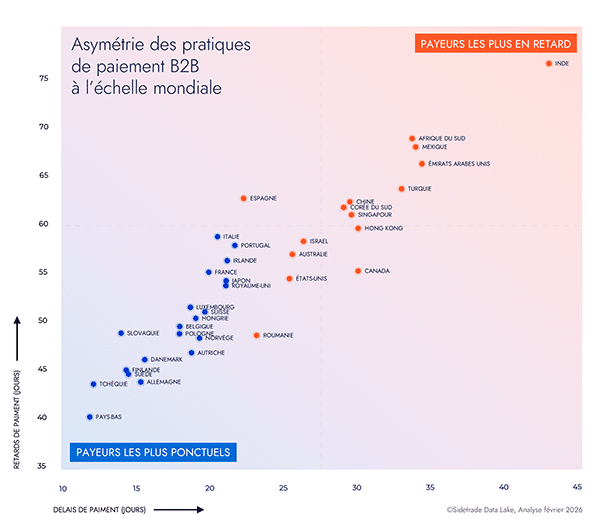

À l’échelle mondiale, les entreprises ont été payées en moyenne sous 51 jours en 2025, dont 32 jours au titre des délais de paiement contractuels et 19 jours de retard de paiement.

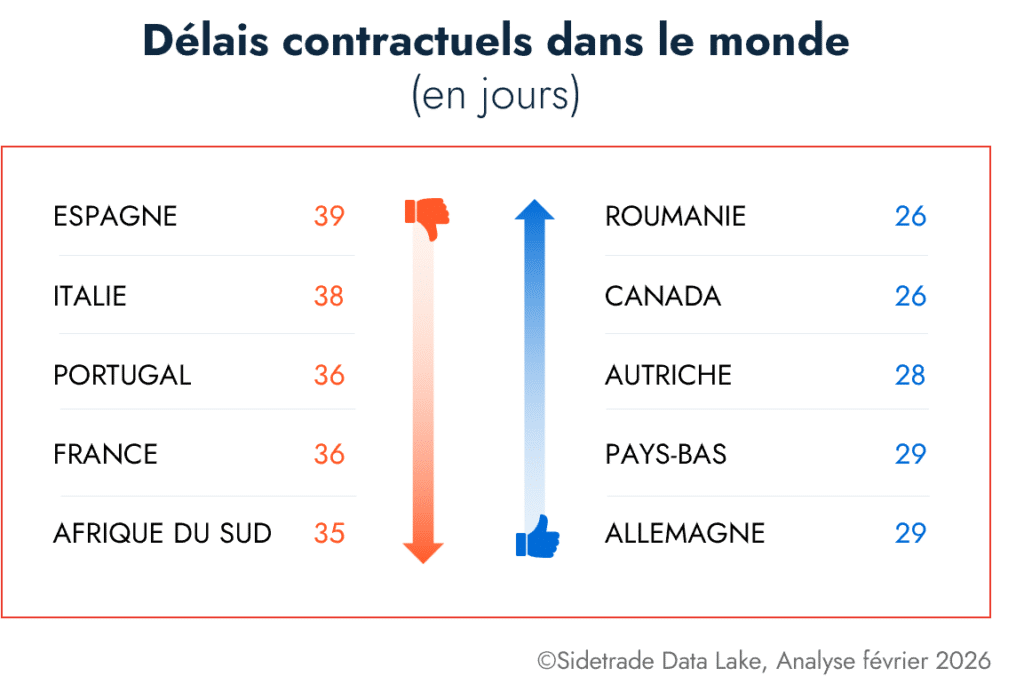

Les délais contractuels, lorsqu’ils sont courts, ne suffisent pas à garantir une accélération effective de la génération de cash.

À l’échelle des pays, les disparités sont marquées :

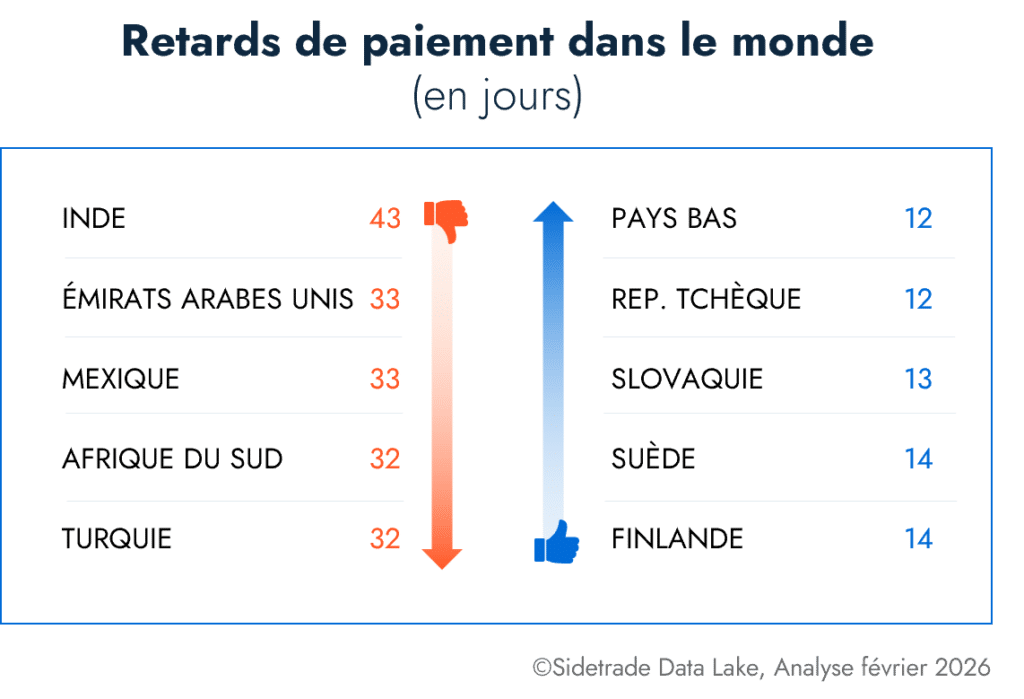

- Les Pays-Bas établissent une référence mondiale avec un délai de paiement moyen de 40 jours, dont seulement 12 jours de retard (le plus faible observé).

- L’Inde affiche un délai de paiement moyen de 77 jours, en raison d’un retard de 43 jours par rapport aux conditions contractuelles.

Un tel écart de 37 jours constitue une exposition significative au risque de trésorerie pour les multinationales opérant sur plusieurs régions.

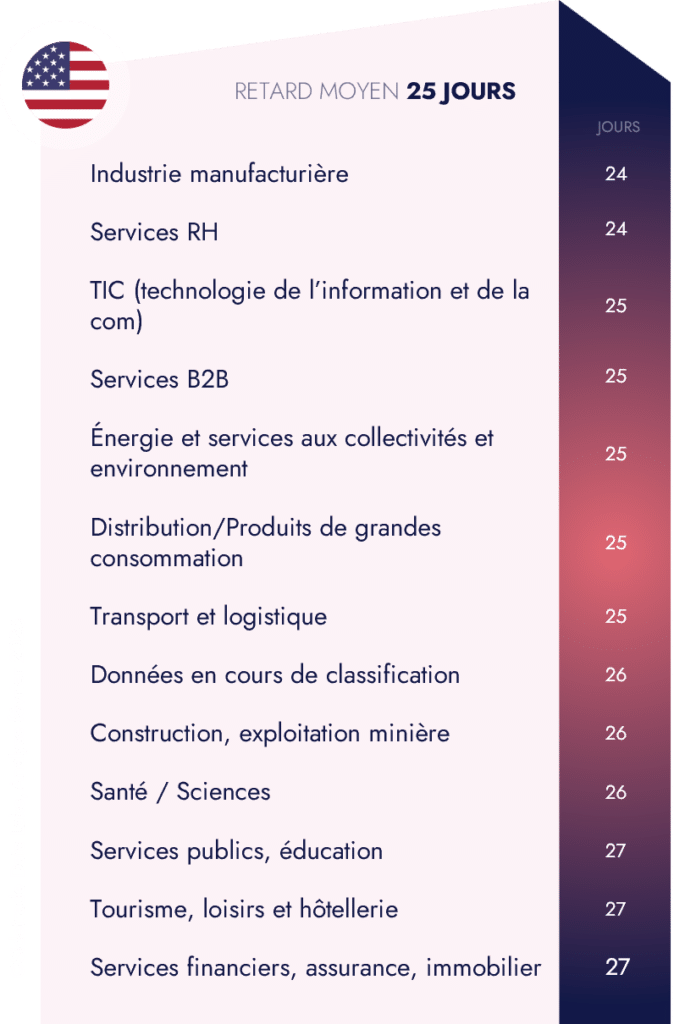

États-Unis : l’impact des comportements de paiement sectoriels sur la compétitivité

Aux États-Unis, un retard moyen de 25 jours masque de fortes disparités sectorielles. Les Services Financiers, l’Assurance et l’Immobilier affichent un délai moyen de paiement de 57 jours, dont 27 jours de retard. A l’inverse, l’industrie Manufacturière et les Services RH affichent des retards limités à 24 jours et paient beaucoup plus rapidement (respectivement 54 jours et 49 jours).

Dans ce contexte, la capacité d’encaissement des entreprises dépend avant tout de la discipline de paiement propre à chaque secteur, des circuits d’approbation et de la gestion des processus Order-to-Cash. Les politiques de crédit, la segmentation du risque et les stratégies de gestion des créances clients doivent s’appuyer sur les comportements de paiement effectifs des entreprises acheteuses.

Discipline de paiement aux États-Unis par secteur d’activité

Écart de paiement en Europe malgré la réglementation européenne

L’Europe surpasse les États-Unis en matière de discipline de paiements (18 jours de retard en moyenne contre 29), mais la réglementation européenne ne garantit pas l’homogénéité des comportements. Les Pays-Bas établissent la référence mondiale, suivis de près par l’Allemagne, la Suède, la Finlande et la République Tchèque (entre 12 et 15 jours). L’Espagne ainsi que certaines zones d’Europe du Sud et de l’Europe de l’Est accusent un retard de plusieurs semaines, bien qu’elles opèrent dans un cadre juridique comparable.

Ces constats confirment que la réglementation, à elle seule, ne standardise pas les comportements de paiement. La maîtrise de l’Order-to-Cash, tant au niveau sectoriel qu’au sein des organisations, demeure un facteur déterminant.

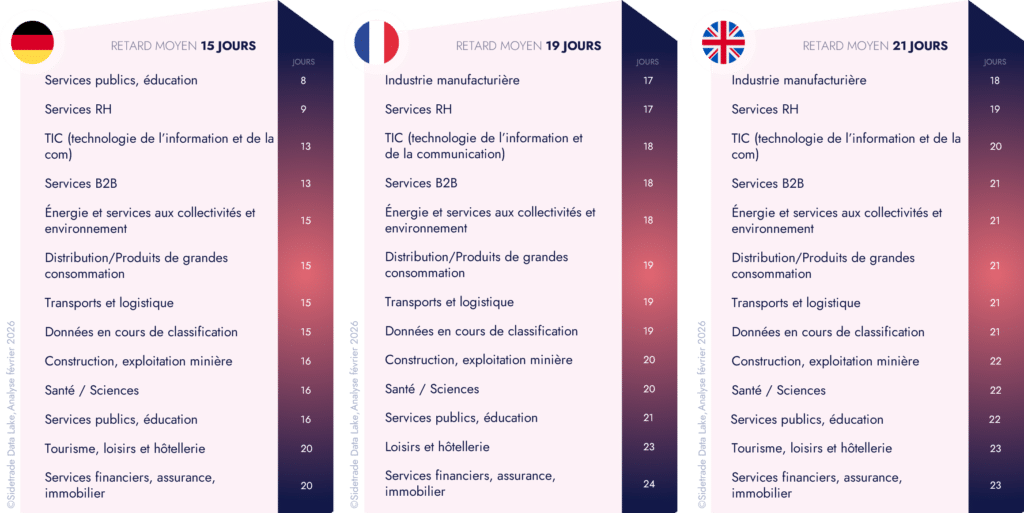

Retard de paiement en Europe par secteur d’activité

L’Allemagne affiche un retard moyen de 15 jours ; les secteurs des Technologies de l’information et de la communication (TIC) ainsi que les Transports & la Logistique sous-performent par rapport à la moyenne nationale.

En France, le retard moyen de paiement s’établit à 19 jours, avec un écart allant de 17 jours pour le Commerce de détail, le Transport & la Logistique, jusqu’à 24 jours pour les Services RH.

Au Royaume-Uni, le retard moyen de paiement atteint 21 jours, les secteurs des Sciences de la vie, et de l’industrie Manufacturière figurant parmi les plus lents.

Les retards de paiement sont structurels et importent davantage que les plafonds fixés par la loi. Pour les décideurs publics, ils constituent un révélateur en temps réel des tensions économiques, déclare Mark Sheldon, Chief Technology Officer de Sidetrade. Pour les entreprises, les retards de paiement fragilisent les prévisions de trésorerie, alourdissent les coûts de gestion des créances clients et affaiblissent la fiabilité du bilan. Renégocier les conditions commerciales revient à traiter le symptôme. La maîtrise du cycle Order-to-Cash s’attaque à la cause.

Pas d’IA sans data

Dans les grandes entreprises, les comportements de paiement des clients sont dispersés entre de multiples systèmes d’information, ERP, CRM, des feuilles de calcul ainsi que des traitements manuels. Cette fragmentation empêche une lecture cohérente des données des clients et masque les mécanismes à l’origine des retards de paiement. Dès 2015, Sidetrade a constaté que ces signaux étaient sous-exploités. L’entreprise a alors fait évoluer sa technologie SaaS spécialisée dans l’Order-to-Cash vers une plateforme de pilotage de la performance du cash fondée sur la donnée et nativement conçue pour l’IA, soutenue par des investissements continus dans une infrastructure cloud privée propriétaire, spécialement architecturée pour ingérer, normaliser et analyser à grande échelle des données de transactions financières avec un haut niveau de fiabilité.

Nous avons commencé à construire une base de données pour analyser le crédit inter-entreprises, explique Mark Sheldon, Chief Technology Officer de Sidetrade. Depuis 2016, le Data Lake de Sidetrade est utilisé pour l’entraînement de nos modèles d’IA. L’accumulation continue d’expériences de paiement, combinée à une infrastructure et à des modèles propriétaires spécifiquement dédiés à l’Order-to-Cash, permet à notre IA d’apprendre à partir milliers de milliards d’expériences de paiement. D’autres modèles, entraînés sur des jeux de données plus larges et/ou nettement plus limités, ne peuvent atteindre un tel niveau de précision ni générer des résultats comparables en matière de performance financière.

Aujourd’hui, le Data Lake de Sidetrade agrège plus de 8 000 milliards de dollars de transactions BtoB anonymisées. Il constitue un ensemble de données continu, centré sur les comportements de paiement, reflétant la manière dont les entreprises règlent leurs fournisseurs à travers les régions, secteurs d’activité et les cycles économiques.

La différenciation de Sidetrade repose sur plus de dix années d’investissements continus dans la donnée métier, combinés à l’exploitation de sa propre infrastructure informatique et à la maîtrise complète du cycle de vie de son intelligence artificielle. De l’ingestion des données au déploiement des modèles, l’entreprise opère sans dépendance à des plateformes MLOps (Machine Learning Operations) tierces, garantissant une cohérence technologique et une performance opérationnelle durables.

L’importance de l’intelligence décisionnelle financière

Les ensembles de données statiques n’apprennent pas. Le Data Lake de Sidetrade capture et standardise en continu les interactions entre les entreprises acheteuses et fournisseurs, constituant le socle nécessaire au déploiement d’une IA métier fiable, déployable à grande échelle. Les expériences de paiement sont acheminées quasiment en temps réel vers les composants d’IA de Sidetrade via une couche d’ingestion reposant sur Kafka, stockés dans un environnement analytique élastique, puis transformés au sein d’une architecture en médaillon faisant évoluer les données de l’état brut vers des états enrichis. Ces transformations, orchestrées en SQL (Structured Query Language ou Langage de requête structuré), sont versionnées, testables et traçables, garantissant la reproductibilité des traitements et l’auditabilité des données à grande échelle.

Cette architecture technique permet à Sidetrade de maintenir une vision historique cohérente des factures, des paiements, des litiges et des actions exécutées sur le cycle Order-to-Cash, à travers les régions et les entités juridiques. Elle fournit aux modèles d’IA des jeux de caractéristiques qualifiés et prêts pour la production, supportant des cas d’usage prédictifs et prescriptifs en recouvrement, gestion des litiges, évaluation du risque crédit et prévision de trésorerie.

Des données de qualité constituent le socle de l’intelligence artificielle. Sans elles, il n’y a ni apprentissage ni processus Order-to-Cash intelligent, souligne Mark Sheldon, Chief Technology Officer de Sidetrade.

Ainsi, Aimie, l’IA agentique de Sidetrade, est capable de modéliser, décider et agir sur des comportements de paiement qui demeurent invisibles dans des ensembles de données statiques ou cloisonnées par client. En 2025, le Data Lake Sidetrade a capté environ 285 millions de factures, représentant 1 700 milliards de dollars de flux BtoB. Il en résulte une prise de décision plus efficace en matière de priorisation du recouvrement, de résolution des litiges, d’évaluation du risque crédit, de modélisation des fenêtres de paiement et de prévision de trésorerie.

Les écarts que nous observons dans le Data Lake ne sont pas marginaux. Ils déséquilibrent la concurrence entre entreprises complexes et multi-entités au sein d’un même secteur et fragilisent la confiance entre fournisseurs et clients, souligne Mark Sheldon. En 2025, Aimie a exécuté ou recommandé plus de 5,1 millions d’actions de recouvrement et contribué à une amélioration de 49% de l’efficacité du recouvrement. Cette performance traduit le passage de processus réactifs à des opérations pilotées par l’IA et la donnée.

Aimie, le moteur d’IA décisionnelle autonome de Sidetrade, s’appuie sur des modèles probabilistes, des mécanismes d’optimisation algorithmique et des capacités de traitement du langage naturel pour interpréter les comportements de paiement dans leur contexte opérationnel. Elle intègre notamment l’analyse des litiges récurrents, des blocages dans les processus d’approbation et les modes d’exécution propres à chaque entreprise.

Contrairement aux modèles d’IA génériques fondés sur des hypothèses abstraites, les décisions d’Aimie reposent sur des comportements clients observés au sein de workflows financiers réels, y compris dans des environnements riches en exceptions, là où l’automatisation traditionnelle atteint ses limites. Les résultats des actions sont capturés en continu et réinjectés dans la plateforme Sidetrade, fermant la boucle d’apprentissage et permettant aux modèles d’IA de se recalibrer sur la base de résultats de paiement effectifs, plutôt que sur des référentiels statiques.

La prise de décision autonome dans le domaine financier ne repose pas uniquement sur un modèle seul, conclut Mark Sheldon. Elle repose sur la structure et la gouvernance des données qui la sous-tendent. Aimie est entraînée sur des comportements de paiement inter-entreprises, réels et anonymisés, via des modèles spécifiques à l’Order-to-Cash, déployés dans un environnement IT contrôlé et privé. Notre Data Lake permet à nos agents autonomes de hiérarchiser les recouvrements, de mettre en évidence les litiges, de signaler les risques émergents et de prévoir les flux de trésorerie avec un niveau de précision et d’efficacité opérationnelle que les agents IA génériques ne peuvent tout simplement pas égaler.

Avec Sidetrade, les entreprises passent d’une automatisation statique basée sur des règles à une prise de décision autonome en matière de cash-flow, grâce à une IA adaptative. Sur des marchés volatils, où les comportements de paiement évoluent rapidement d’un pays et d’un secteur à l’autre, les processus prédéfinis ne parviennent pas à suivre le rythme. À mesure que les dynamiques régionales et sectorielles divergent, les décisions reposent sur des systèmes d’IA qui apprennent en continu et agissent en temps réel.