Alors que la relance économique semble amorcée, KPMG France, en partenariat avec Sidetrade, a analysé l’impact de la Covid-19 sur le crédit inter-entreprises. Après deux premiers volets, publiés en mai 2020 à la sortie du premier confinement, puis en novembre 2020, la 3ème édition offre un tour d’horizon des 18 mois de crise sanitaire. Sur la base de l’analyse de 25 millions de transactions, « Culture cash, enjeux & perspectives » dresse un état des lieux de la culture cash en 2021, considérée comme un levier clé de la stratégie d’entreprise.

— Grâce à la reprise, les retards moyens de paiement se sont stabilisés à 11,3 jours en moyenne, contre 14,5 en mai 2020, pour atteindre le niveau d’avant-crise (11 jours) ;

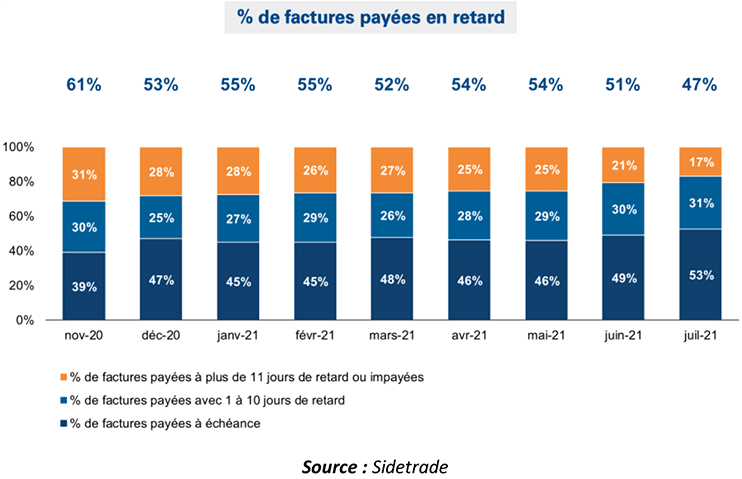

— L’amélioration est notable : à fin juillet 2021, 47 % des factures sont en retard de paiement, contre 61 % à fin novembre 2020 ;

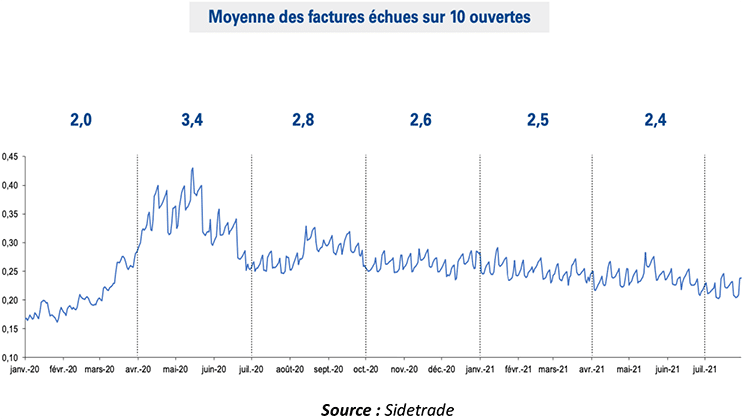

— La moyenne des factures échues impayées est redescendue à 2,4 sur 10 au T2 2021, contre 3,4 en mai/juin 2020 (baisse de 29 % entre les deux périodes).

Des délais de paiement en nette amélioration, vers un retour à la normale ?

La crise économique due à la Covid-19 aura repositionné la Direction Financière comme une fonction clé au cœur des organisations, tout en lui apportant une nouvelle dimension. Ainsi, après une forte dégradation pendant les deux confinements, les délais de paiement se stabilisent légèrement au-dessus de leur niveau d’avant-crise.

Avec un taux de factures impayées ayant presque doublé durant la crise sanitaire, on constate une nette amélioration dans les retards de paiement, qui sont en passe de revenir à leur niveau pré-Covid : la moyenne totale des retards de paiement sur l’ensemble de la période est de 11,3 jours, contre 14,5 jours au T2 2020.

Par ailleurs, en juillet 2021, le pourcentage de factures payées en retard ou impayées est tombé en dessous de 50 % (factures payées avec 1 à 10 jours de retard et factures payées à plus de 11 jours de retard ou impayées).

Également, la moyenne de factures échues sur 10 ouvertes est en baisse depuis la sortie du 1er confinement. Alors que dans le contexte d’avant-crise seulement 1,9 factures échues sur 10 étaient impayées, ce chiffre est monté à 3,4 factures sur 10 en moyenne au T2 2020, avec un pic à 4,3 au 16 mai 2020. Ce pic s’explique par l’échéance de la période de paiement – 60 jours exactement après le début du premier confinement.

Comparativement, le nombre de factures échues impayées a chuté de 29 % sur un an (entre le T2 2020 et le T2 2021) et de 44 % entre le pic de mai 2020 et le T2 2021. Une légère amélioration est constatée en 2021 par rapport au T4 2020. En juillet 2021, la moyenne est redescendue à 2,4 factures échues impayées sur 10 (stabilisation de la part de facture échues sur factures ouvertes stabilisé à 25 %), confirmant une tendance amorcée dès août 2020 (2,8 factures échues impayées sur 10 en moyenne). Néanmoins, bien que la situation s’améliore nettement depuis un peu plus d’un an, ce niveau reste toujours supérieur à celui d’avant-Covid, qui était environ de 2 factures sur 10.

La Crise de la Covid-19 aura replacé la culture cash au centre des priorités stratégiques des dirigeants

Parallèlement, cette 3ème édition de l’étude identifie les principales tendances de gestion mise en place durant les 18 mois de crise et tire les grandes leçons des difficultés auxquelles ont été confrontées les entreprises, ainsi que leur trésorerie. En effet, les différents entretiens qualitatifs menés par KPMG France et Sidetrade viennent souligner l’affirmation du cash comme « un levier clé dans la stratégie de l’entreprise »1 pour les Directions Financières et les instances de gouvernance.

Alors que la première édition révélait de nombreux freins quant à une diffusion optimale de la culture cash, cette dernière est désormais intégrée de manière pérenne dans le fonctionnement des entreprises. Ainsi, ce qui était initialement une réponse à la crise représente aujourd’hui une méthodologie qui imprègne pleinement les pratiques de gestion financière : ajustement permanent de la trésorerie, amélioration de la prédictibilité, perfectionnement des KPIs. À titre d’exemple, l’étude insiste sur l’essor de l’IA au sein du crédit management pour pouvoir collecter des données, automatiser les reportings ou encore prédire la saisonnalité du cash ; la preuve en étant le dynamisme du marché des TMS (Treasury Management Systems).

Par ailleurs, l’édition 1 de l’étude montrait déjà en quoi la crise allait être un levier d’accélération de la transformation sur les sujets cash : 40 % des fonctions financières interrogées alors estimaient que l’accélération du cash faisait partie intégrante de la stratégie globale d’entreprise, 25 % des Directions Financières indiquaient réaliser des comités cash réguliers et 50 % possèdaient des prévisions de cash intégrant les fonctions opérationnelles. Au vu des retours obtenus lors des entretiens menés pour l’édition de septembre 2021, il est possible d’attendre une évolution positive de ces indicateurs.

La pandémie a révélé de nombreuses fragilités, aussi bien au sein de notre tissu social que de notre tissu économique et financier. Les moyens mis en place par les entreprises pour répondre à ces nouveaux défis, notamment via leur gestion de trésorerie, ont révélé le rôle capital de la culture cash et nous devons tirer les leçons des différentes pratiques mises en place lors de ces derniers mois : une meilleure flexibilité couplée à la pérennisation des nouvelles approches opérationnelles et digitales dans la gestion de trésorerie. Incontestablement, la Direction Financière ressort renforcée de cette période inédite : elle est désormais garante de la continuité et de la résilience des activités en replaçant la culture cash au centre de ses préoccupations , analyse Charles Durand, Directeur Restructuring & Turnaround Transformation chez KPMG France.

Avec la crise du Covid-19, nous avons assisté à une accélération de la transformation numérique et managériale des entreprises et à une volonté accrue des directeurs financiers d’accélérer et sécuriser leur génération de cash-flow. Désormais, grâce à l’IA, ils peuvent développer des stratégies personnalisées sur l’Order-to-Cash et créer une relation plus engageante avec le client pour, in fine, diminuer les impayés , complète Jean-Claude Charpenet, Directeur Commercial Europe de Sidetrade.

Dans les prochains mois, les Directions Financières seront particulièrement concernées par le remboursement des PGE (prêts garantis par l’État) et autres aides allouées, pour un montant total équivalent à 250 milliards d’euros. Si elles ont permis à certaines entreprises de survivre malgré les difficultés du contexte sanitaire, les dettes contractées pourraient conduire à une vague prochaine d’insolvabilité et de faillites. Dans ce contexte, les mutations de la culture cash sont plus que jamais vouées à se renforcer pour répondre à ces enjeux.

Étude complète disponible sur demande auprès de KPMG France et Sidetrade.

Méthodologie

Cette troisième édition conserve la méthodologie des études précédentes, construite autour de deux piliers : des analyses quantitatives et des analyses qualitatives permettant de mettre les données brutes en perspective avec les expériences partagées par les différents acteurs interrogés.

Approche quantitative

L’échantillon

Les données transactionnelles présentées dans cette étude sont intégralement issues du la plateforme « Augmented Cash » de Sidetrade. Elles totalisent plus de 800 000 entreprises françaises et représentent environ 25 millions de transactions.

Périodes de référence

L’étude se déroule de novembre 2020 à juillet 2021.

Approche qualitative

Entretiens menés auprès de Directeurs Financiers, Trésoriers, Responsables financiers ou Crédit Managers.